2019/02/27

投資信託に興味があって、資産運用して見たいけど、ものすごく商品数が多いから、どう絞っていいかわからないって疑問に答えたいなって思います。

まずは、商品数ですよね。たとえば、楽天証券だったら、投資信託の数だけで2500あります。

でもね。第一段階はシンプルです。商品には有利なものと不利なものがあるけど。不利なものがたくさんあるのではずします。

先日、楽天ポイントで投資デビューすると、すごく勉強になるし。増やしても大丈夫だなってものは、楽天カードで投信を買えばものすごくお得になるって記事を書いたんだけど。

これですね。でも、投資対象が2500もあるから、どれを選んだらいいの?で迷うはずです。

で、これから資産運用を勉強する過去の僕に話かけているけど。投資信託の半分は損をする商品だよってことは事前に知っておいた方がいいです。

だから、一般に損すると言われているパターンを避けて、これは買っちゃダメってものをのけます。

ごっそりとね。選ばない。99%はじいて、その中で、自分がどれに投資するのかを選びます。

それって何かというと、手数料です。理由は、この後いいますね。

1 手数料が高いものは、強制退場の可能性がある

ポイントは自分で判断するってところだけど。考え方は、年間でかかる手数料が、0.3%未満のものを第一候補で選ぶ。あとは、どこまで許容できるかで拡げます。

…話がずれちゃうかもしれないけど。この記事を読むような人は、これから資産運用を勉強する人だろうから、ちょっと重要なことを書きますね。本題に入ってよって人は、次の「2 カゴに持ったタマゴに見えるけど、泥がいっぱいついている」のところまで読みとばしてください。

なんで、金融商品ってこんなに数が多いと思います?

1 販売者優位は知っとくべき

ベースにあるのってね。大半の人は、勉強しないよってところなんです。過去の僕に話かけているので、あなたがって意味じゃないですよ。社会まるごとで見たときにって意味でなんだけど。

いい・わるいは別として、販売する人が有利です。しかも、ドル箱。これは知っといてもいい。お金を商品にする人って「お金→物→お金」って、あまり間にはさまなくて、見た目の価値をちょと変えて売ってます。

とくにね。売る人は、投資家に持ってもらっているだけで毎年利益がでるけど、元本が割れても返す必要はないです。もちろん、相場って未来がどうなるかの保障はないんだけど。どっちがメインのリスクを持っているか。割合。リスクとリターンのバランスはフェアじゃないよというのは知っていた方がいい。

そういったときに、傾向としてどうなると思います?

2 カゴに持ったタマゴに見えるけど、リスクの泥がいっぱいついている

これです。カゴの中に泥団子を盛ったような商品がマーケットにあふれます。

それが手数料です。あなたが見ている投資信託。最初から泥かかっているものあります。相場のリスク配分バランスがわるくて、投資家にかぶせているもの。

利益がでるから。マーケットにたくさんのファンドがでてくるのは当たり前だけど。

ポイントはね。あなたが投資デビューをしたときは、大きな失敗ポイントははずしとかないと、損する可能性高くなります。

もちろん、株価は上がるかとか、為替はとか、全体の相場の動きや、投資しているものとか検討してもいいけど。

手数料から検討した方が、選択としては間違いにくいですよ。カゴに卵を持ったつもりでも、泥団子になりそうかもなってのは、ちょっと頭によぎってもいい。

むかし、だれかが、カゴにくさったタマゴを持ってもいけないんですねって聞いたことがあって、おもしろい表現だなって思ったけど。

でもね。そうなんですよ。アセットアロケーション…分散投資したつもりのタマゴセットってけっこう市場にでまわっています。

そして、知るべきは、投資信託の半分は損がでる商品です。とくに、手数料が高いってものすごく不利。

①相場状況も、②運用するファンドマネージャーのパフォーマンスも将来の部分はサイコロだけど。③手数料だけはクリア。

その中でね。投資信託のリターンって長いスパンで2%-6%(年)ぐらいを想定しているけど、手数料を5% とるような厳しい商品が売られています。

これ。自分で判断がポイントなんです。どういう考えで資産運用していくの?ってモノサシを自分で持つこと。とくに、マイナスになったときに、納得ができるかって話なんです。下げ相場と、マイナスパフォーマンスも含んでいるから。

何も考えないで、おすすめなんて聞くと、すすっと泥団子がでてきますよ。不利なもの。そして、損したときには、自分に考えがないから、すごく納得しにくい。相手のせいにしたくなる。

もちろん、最初は勉強だけど。必ず失敗があるから。未熟なところはあなたの勉強代になります。大きな損だけはひいちゃいけない。

とはいっても、大体の人は、勉強しないってのも事実。言葉がなんとなく難しいし、わかりにくくなっているから、ほんとは、勉強できるってだけで、ちょっと有利です。

少なくとも、一般的な知識は持っていた方がいい。売れているファンドでも、泥団子セットあるよって。それは、おすすめで買っている人が多いから。

で、説明にいいものがないか探していたんだけど。ありました。ありました。投資信託の場合、この動画が参考になるかなって思います。

イケダハヤトさんの動画を少し引用しますね。動画だけでなく、投資についてブログでも、たくさん書かれているので、参考になるところ多いはずですよ。

http://www.ikedahayato.com/20170312/69538585.html

これなんか。あなたがひと回りしたときに、おすすめしたいです。投資デビューのときには、まったく面白くない。ワクワクしないって思うかもしれないけど。

一通り勉強した後に、この背景にある考え方に気がついたときに、すごくいいです。必ず予想は外れる。嵐の海が来る。逆をいったときに、どこまで耐えられるかみたいな勉強が先に来ます。

話がずれちゃうからやめるけど。でも、初めてのうちは大きなお金を使わない。できるだけ逆張り。長期・分散・積み立て。生活に関係のないあまったお金ってのは知っていてもいいです。

本題に入りましょう!

2 勉強なしの、おすすめはいい方向に転がらない

強いタイトルですよね。なるほど。見ていきましょうか。

そもそも、投資信託(ファンド)ってなに?の説明ですよね。

なるほど、幅広くお金を集めて、プロに運用させる仕組みですよね。左の投資家からお金を集めて、真ん中のプロに運用させる。

右側は、投資先もリスクをおさえるため、ある程度分散させますよって説明になります。

もちろん、1社だけだと倒産もあったりするので、全体を買って投資する。上げ相場が多いというのをベースにしています。

おぉこのニュースは!これから、 投資信託でなにも考えないで買うと損をするよって話をするんですね。

一般的に、投資信託って、けっこう損をしている人が多いんじゃないの?って言われているんです。

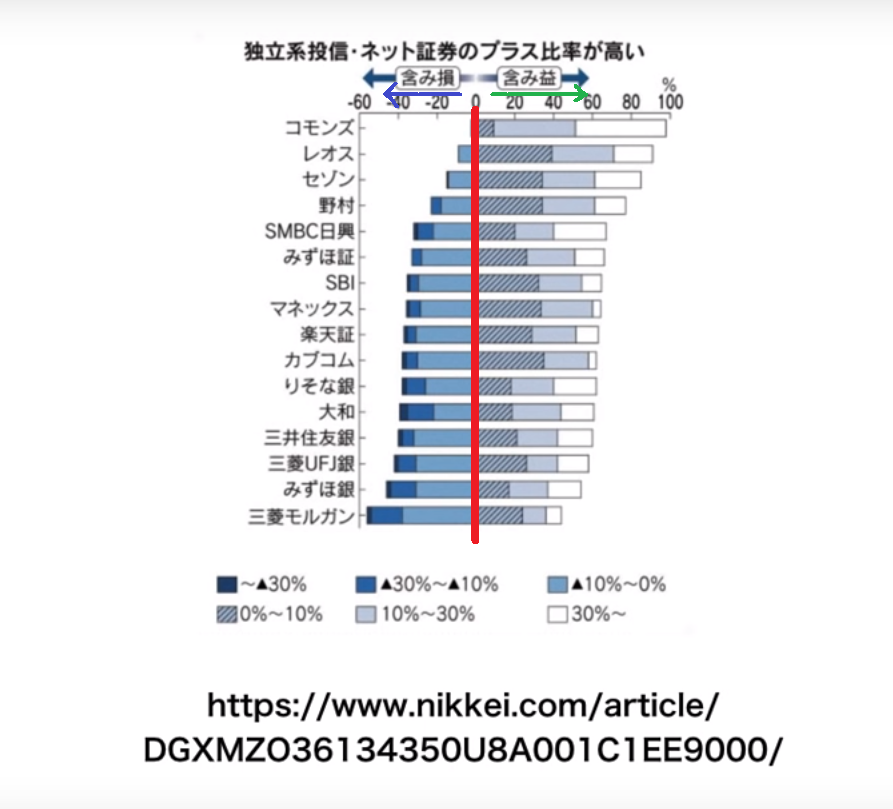

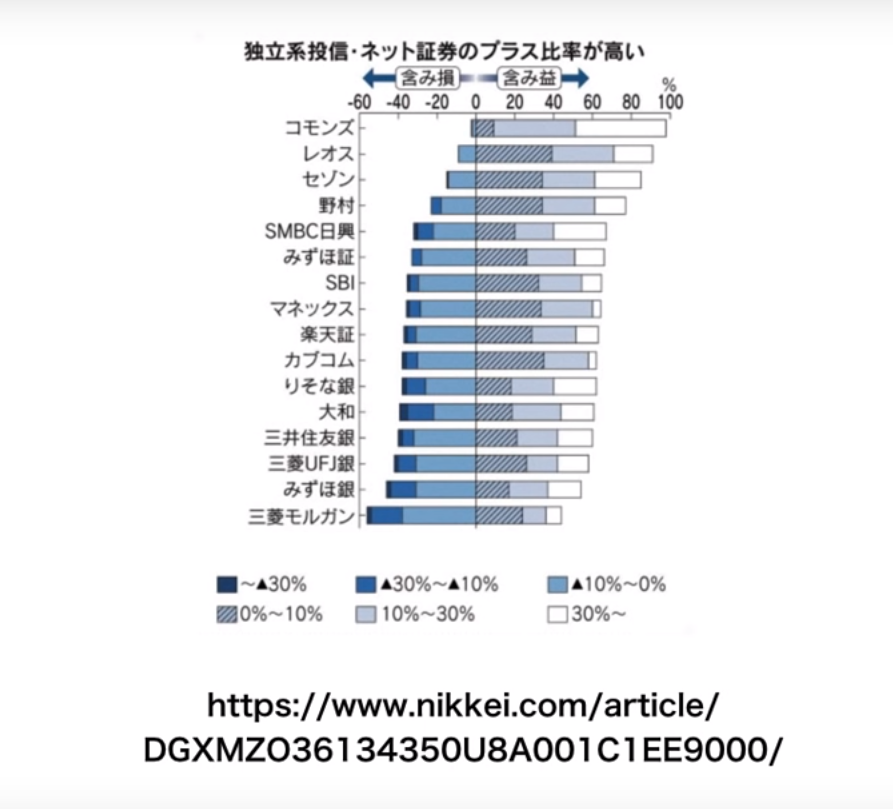

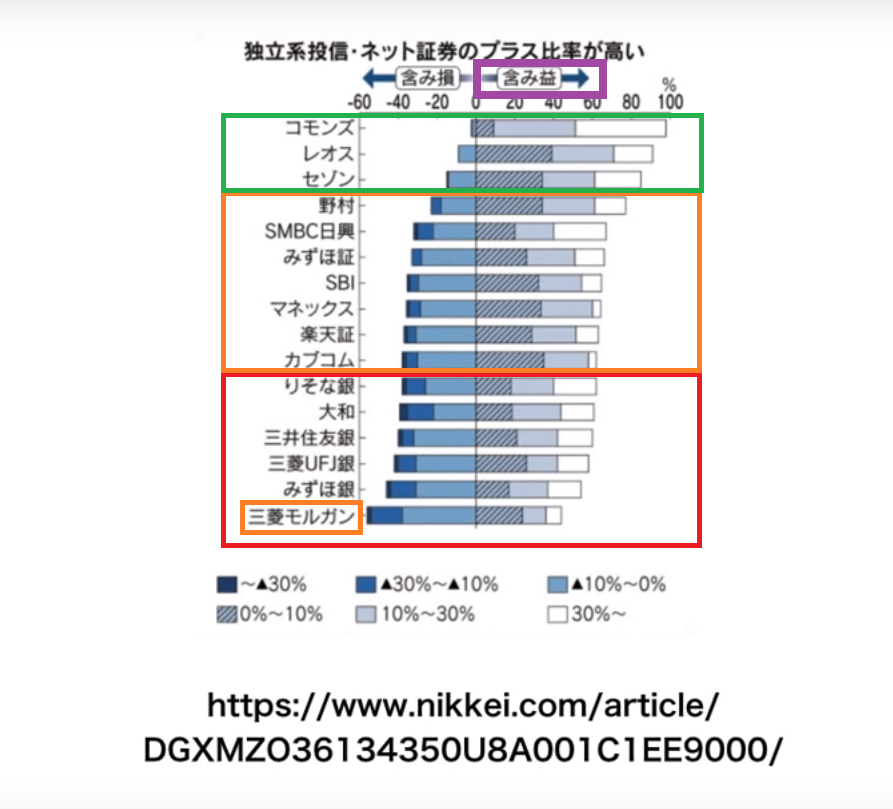

なので、金融庁が、見える化して投資家を守ろう!って流れがあって、これまで商品を買った人が、得をしているの?損をしているの?を、2018年の6月に公開しています。

(引用:金融庁:https://www.fsa.go.jp/news/30/sonota/20180629-3/03.pdf)

いちおう、5年以上のものが対象。この期間は上げ相場だったというのも知っといてくださいね。

ちなみに、銀行29行のデータをベースにしています。

なにも考えないで買うとと、半分の人は元本をわるという内容。赤枠がマイナスで、全体の46%。どれぐらいのマイナスが多いのって意味では、1割ぐらいの損が多いけど。

問題のあるところも多いよってわかりますよね。

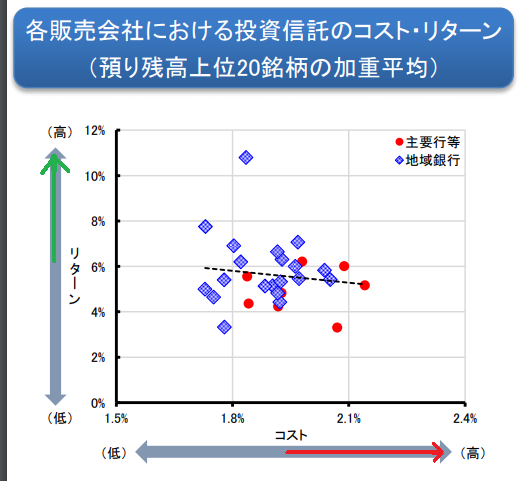

そしてこれは、手数料と絡んでいるけど、コストがかかる銘柄がリターンが大きいわけじゃないよっていいたいんです。

右側に行くほど(赤)、コストかかっているけど、点が上に(緑)来てないでしょ。リターンも大体6%ぐらいのところで線が引かれているわけです。

で、これを受けて日経新聞がどんな分析をしているかというと。

これです。けっこう興味深いですよ。真ん中の赤線の右側は、プラスがでている人。左側はマイナスがでている人です。

いちばん上のコモンズ投信

「コモンズ30ファンド」と「ザ・2020ビジョン」をだしているところですね。

https://www.commons30.jp/fund/

基本プラスで、どれぐらいのプラスってところで、白の30%プラスが割合として多いってわかるわけです。

下から2番目のみずほ銀行で見ましょうか。プラスが6割。マイナスが4割です。40%以上はマイナスになるわけです。割合としては1割マイナスが多そうですけどね。

もちろん、プラスの人も、白いところで30%以上でている人もいるから、必ず損をするわけじゃなくて、きっちり利益がとれるひともいるけど。

この3割減に向かう濃い青が多いっていうのが、心配ポイントなんです。

グループ分けで見ると、赤いところ「銀行」のパフォーマンスは不安があるなって。※三菱モルガンは証券会社なので、オレンジに。

ちなみに、銀行はこの統計に反論しているんですけどね。2年とか3年で投信を辞めちゃう人が多いからだって。

でもね。一応ね。この5年間って上げ相場だったということは知っててもいいです。今の株価水準って、2018年か2019年にピークになって、3-5年の下げ相場サイクルに入ってもおかしくないんですね。

もちろん、ここはわからないですよ。でも、この棒グラフ全体が左スライドしても、まったくおかしくない。なにも考えずに買うと、すすっと泥団子はありうるよってことです。

オレンジの証券会社のところも、1割マイナスの人は多そうですよね。ひふみ投信を持っている野村証券が少し数字がいいというのはありそうだけど。

ようは、けっこう選べるから、4割ぐらいの確率で、泥団子銘柄が入っているんですよ。

一番上、緑は独立系といわれるところです。「金融…銀行や証券」会社でないよってところが出している商品です。基本プラスですよね。

なので、一般的に言われているところだけど。銀行で買うと、マイナスになりやすいよってデータです。とくに、下げトレンドに入ったら、ちょっとリスクとして検討しとかないといけないところです。

おぉ…!! でも、これ知っといた方がいい知識です。なにも知らない。無防備な状態でおすすめなんか聞いちゃいけない。

一般的な世界に投資しようってファンドですね。

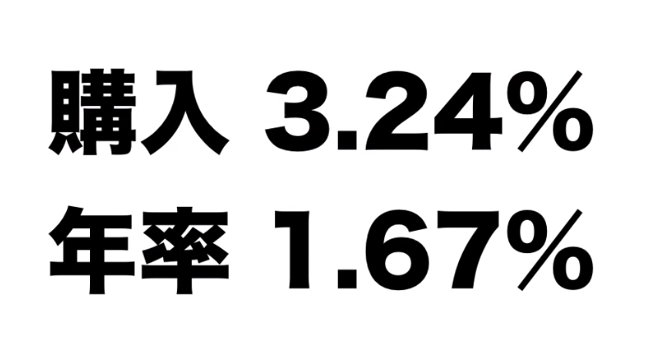

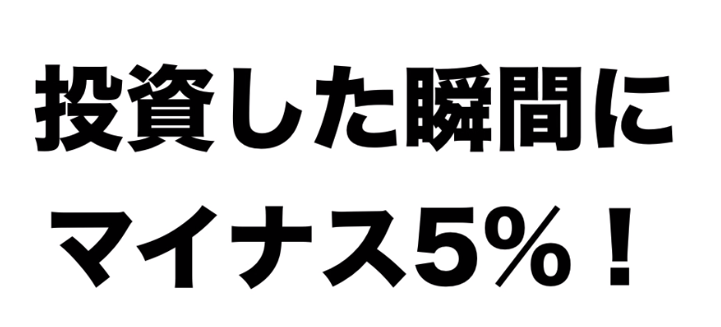

こっ。これは…。けっこう、ひどいです。

まず、上の購入(販売手数料)ってのは、ゼロでいいです。ノーロードというもの。

3.24%はあったり前にひどいけど。

下の年間にかかる1.67%もとりすぎです。

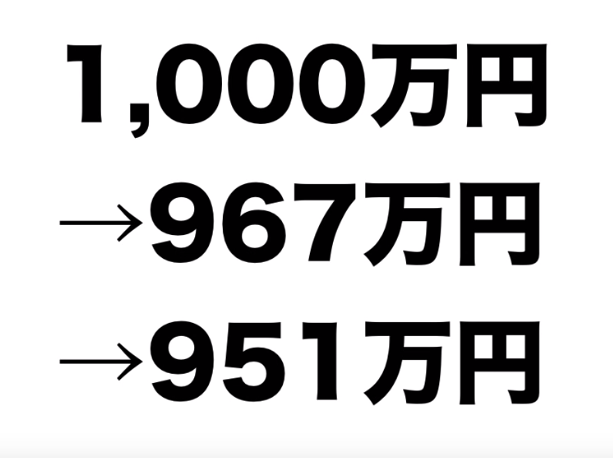

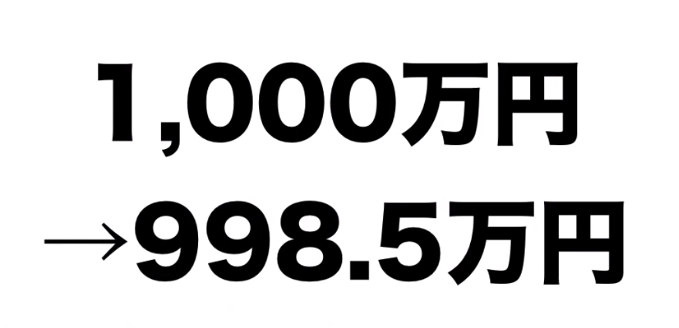

わかりやすい。1000万円を投資したときの例ですね。のっけから、49万持ってかれてスタートってことですよね。

100万なら→95万

10万なら→9万5千

これがすすっと泥団子ですよ。買ったら、そくマイナス。上のコストとリターンって関連あるの?って覚えてます。

手数料が高いもの選んでも、相場環境と、ファンドマネージャーの腕でプラスに持ってけるかは微妙です。

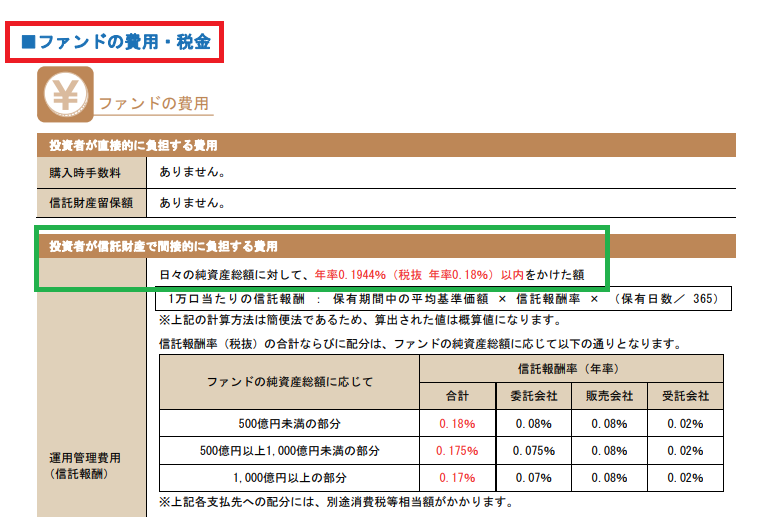

eMAXIS Slim(イーマクシススリム)シリーズ。三菱UFJ投信。運用会社ですね。

左上に購入のときの手数料ゼロ。年間の手数料は0.2%までってのがわかります。

全世界株式の(除く日本)はこうなりますと。なるほどね。同じ世界株式に投資するタイプでも、951万スタートするのとでは、大違い。

ちなみに、各ファンドには、目論見書(もくろみしょ)っていうものがあるので、目を通した方がいいです。

https://emaxis.jp/pdf/koumokuromi/252634/252634_20170227.pdf

目的とか、費用のところとか。

だから、投資信託って色んなものがあるけど。まず、手数料が高いものをはじきます。もう、ほとんど検討しなくていい。

年間でかかる手数料が、0.3%未満のものを第一候補で選ぶ。あとは、自分の考え方ですよね。

ポイントは、トータルであなたの手数料が安くなるものです。

なので、楽天証券で2500銘柄あるとしても、ファーストステップとしては、手数料を見てほとんどはじいていきます。

だから、一応、このeMAXIS Slim(イーマクシススリム)シリーズも、三菱UFJ系の銀行系が運用(委託・受託)しているんじゃないの?ってもしかしたら、疑問ある人もいるかもしれないけど。

実際に判断するとこって、手数料です。

上で見たように、上から下のコモンズから三菱モルガンまで、どこで買っても、白いところ…30%のプラスをだしている人はいます。

逆も一緒。どこで買ってもマイナスを出している人がいます。

ただ、大きな傾向ですよね。

手数料が高くつくものは検討を外した方がいいよ。銀行や証券会社に行って、おすすめは何ですかって聞くことはあまりいい方向にはならないよってことです。

少なくとも、「今は、こういうのが売れてますよ」とうのがでてきたときに、これって、手数料が一般的に高いんですか。低いんですかという質問ができた方が、損を回避しやすくなります。

知るべきは、手数料が高いかって判断できることです。

とくにね。これ上げ相場ですからね…。泥団子が真価を発揮するときは、ゆるぎもなく、下げ相場にあります。マイナス相場に追い銭って図式。

長期投資で、下げたときは、買い増しして数を増やしていくんだ。トータルでプラスに持っていくんだってのを想定しておかないと。持っているときは苦しいですよ。

ここはどうなるかわからないけどね。でも、どちらにしても、手数料が高いものは選ばない方がベターです。で、自分で判断した方が勉強になります。

3 まとめ

なので、ファーストステップは、たくさんファンドがあっても、手数料が高いものを検討しなくて大丈夫です。ほとんどがはじけます。

結局、将来の部分:①相場状況も、②パフォーマンスも、サイコロなので。③手数料の高いものだけ、まずはリスクとしてはじいていく方が、間違いが少ないです。

で、下げ相場はどこかで必ずくるので、どうするの?の想定もあった方がいいです。

でも、初めのうちは大きなお金を使わない。できるだけ逆張り。長期・分散・積み立て。生活に関係のないあまったお金で、色々知ってみてください。